現役銀行員がアーリーリタイアを目指します

現役銀行員が高い給与水準を武器にFIREを目指す企画、第19回です。

これらの記事でも書いた通り、我が家の世帯年収はかなり高く、貯蓄も随分積みげてきました。

これもひとえに給与水準の高い銀行員勤めと、ある程度の倹約生活をコツコツと積み重ねてきた結果です。

ダブルインカム×高収入×倹約⇒資産残高拡大⇒FIREという方式ですね。

僕『銀行員は給料もいいし、金融庁の目も厳しいから残業の規制もあって守られてるし、そんなにすぐつぶれるような会社でもな…

なかなか資産残高が伸びないサラリーマン『毎月頑張って働いて給料の一部を貯蓄に回しているけど、食費や住宅ローンもあって…

2022年の目標は、年末で総資産6,000万円です。

2021年末対比で+1,000万円なので、月あたり約80万円純増と結構高いハードルですが頑張ろうと思います。

現在の僕単独の年間支出は約400万円ですが、FIREを目指す上では保守的に500万円と仮定します。

利回り5%で運用できたと仮定しましょう。

資産1.25億円あれば、約20%の税引き後4%の利回りで年間500万円の不労所得を獲得。

不労所得と年間支出が均衡すれば働く必要がなくなるというわけです。

現在の年間の給与手取りが約900万円。

それに加えて、現在では駐車場経営による収入が税引後ベースで年間約120万円あります。

さらに、ブログなどの副収入が年間で約12万円。

ETFによる配当金が税引後ベースで年間約190万円(約6%)あります。

従って、手元に入ってくる金額は年間で合計約1,222万円となります。

一方で(僕個人の)現在における年間の支出はざっくり400万円。

差し引きで年間約800万円を貯蓄・投資に回すことができます。

かなりの額を毎年積み増ししていける計算になり、仮にFIRE後の年間支出額を保守的に500万円とみても、そこまで長い時間はかからないと考えています。

詳細は次の通りです。

駐車場、ブログ運営、ETF配当の合計で税引後ベース年間約322万円の副収入となるため、埋め合わせなくてはならない支出額は年間500万円から322万円を差し引いた178万円となります。

しかし、そのうち190万円は既に保有している資産から生み出されるものなので、ダブルカウントを避けるため、埋め合わせが必要な支出額は368万円となります。

368万円を叩き出すために必要な資産は、税引き後利回りを6%(前月までから足元のポートフォリオ利回りに変更、これによりFIRE達成までの期間が大幅に圧縮されます)と仮定すると、368万円÷6%=6,200万円となります。

従って実質的なFIREまでの距離は、6,200万円−5,100万円(※後述)=1,100万円となります。

年間貯蓄額が約800万円ですから、1,100万円÷800万円=約1年半でFIRE達成となります。

しかし、総資産の全てを投資に突っ込むわけにもいきません。

手元流動性確保の観点から、1,000万円くらいは現金で担保しておきたい想いがあります。

従って、実質的には1,100万円+1,000万円=2,100万円がFIREまでの残りの道のりであり、年間の貯蓄額約800万円を踏まえると2,100万円÷800万円=約2年半となります。

今月の状況

収支のフローと、バランスシートの断面です。

✔ 収支

前月=2022年1月末時点では以下の通りの状況でした。

現役銀行員の僕『2022年1月は、米国の政策金利利上げ発表による株価の大幅な下落、ドル高円安の加速で総資産が乱高下し…

2022年2月の収支は以下の通りです。

2022年2月の総収入は約74万円でした。

今月は給与が55万円ほど、副業が11万円ほど、その他は飲み会の回収やクレジットカード決済のキャンセルなどです。

やはり中心は給与。

銀行員の給与水準は高く、これこそFIREの原動力・推進力の中心です。

忙しく働いているサラリーマン『こんなに働いてるのに年収は低いしボーナスもあまり出ない。コロナで仕事も減ってるし・・・…

ちなみに、上記のピクチャはマネーフォワードというアプリのスクショなのですが、ETFの配当金や投資信託の売買による利益は収入にカウントされません。

SBI証券の仕様なのかマネーフォワードの仕様なのか微妙なところですが、対応を検討してもらえるとありがたいなと思っています。

配当金と投資信託譲渡利益も含めると、総収入は以下の通りです。

うち、配当・譲渡損益:約25万円

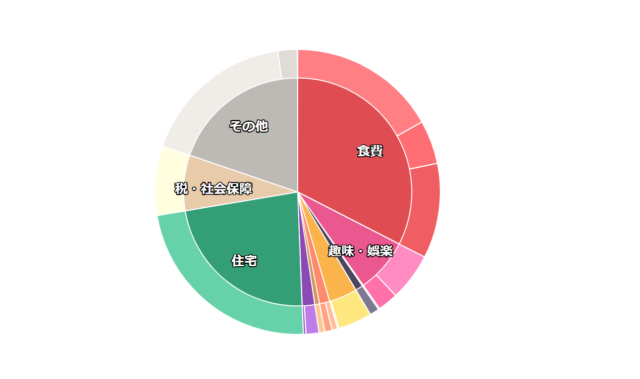

続いて支出です。月末までのほぼ実績額です。

今月の支出の内訳は以下のイメージです。

飲み会の幹事でまとめて支払いをしたことがあったので、食費が高めに出ています。

あとは、ライブのチケットを取ったことなどから趣味・娯楽がやや嵩む月となりました。

以上、収入と支出の差額は44万円程度となりました。

あまり意味のない数字ではありますが、貯蓄率の観点でいうと、44万円÷99万円=約45%ほどとなります。

✔ バランスシート

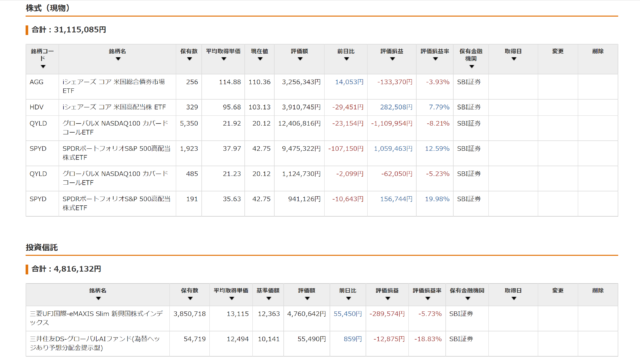

現金1,408万円のうち、ロレックス600万円が含まれますので、実質的な投資残高は以下の通りとなります。

投信:482万円

年金:214万円

時計:600万円

合計:4,408万円

総資産が約5,200万円ですので、投資割合は4,408万円÷5,200万円=約85%となります。

実は2月にロレックスを追加で1本購入しました(次回のオイパぺマラソン日記で公開します)。

そのクレジットカード決済による引き落としが3月に来るので、実質的な総資産は5,100万円程度です。

ロレックス600万円の内訳は、購入済みのデイトナ460万円+今回購入したミルガウス140万円です。

ミルガウスについては、ディスコン期待の投資目的なので、どこかで売却する可能性は高いです。

株式と投資信託の詳細は以下の通りです。

2月末の断面ではベアファンドもブルファンドもポジションクリアになってます。

しかし月内には買ったり売ったりの繰り返しを行っています(後述します)。

かなり投資割合が膨らんできてしまっているので、e-MAXIS Slim新興国ファンドについては、利益確定できるタイミングが来たら売却予定なのですが、ロシアのウクライナ侵略で値下がり続ける一方で、売り時がなかなか来ません…。

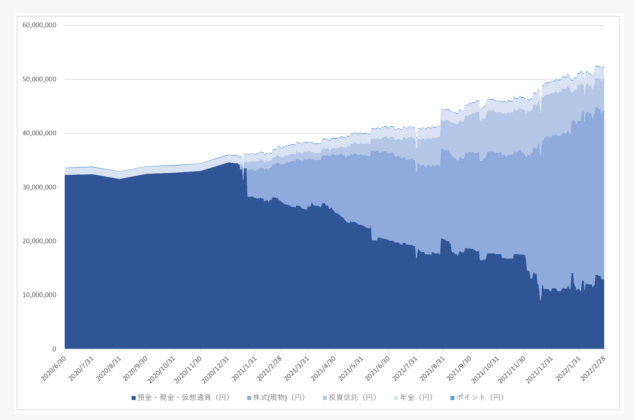

✔ 資産残高

一時的に累計で5,200万円突破です。

ただ、先ほど述べた通り、3月にがくっと落ちると思われます。

ここまで資産残高が増えてくると、ドル円の為替が1円ぶれるだけで数十万円上下します。

もう慣れっこですが、精神衛生上よろしくはないですね。

✔ ベア・ブル短期売買

これまで、米国高配当ETFは継続保有、株価下落のリスクに備えてショートヘッジ目的のベアファンドを一部保有していましたが、値上がりと値下がりを繰り返すマーケットでは機会損失が大きいなと思うようになりました。

つまり、値上がりしたところでベアファンドを購入し、値下がりしたところでベアファンド売却・ブルファンド購入、を繰り返していけば、短期売買によるサヤ抜きができると思ったわけです。

皆さんは、カジノで100%勝利する方法をご存じでしょうか?

最初に1枚チップを賭け、負けたら次は2枚、さらに負けたら4枚と、倍々でベット数を増やしていくと、どこかで勝利すれば必ずトータルでプラスが生み出せる、というロジックです。

実際のカジノでこれをやると、裏から黒服のお兄さんが出てくると思いますので非推奨です。

株式市場でも同じことが言えます。

ある株価の時にベアファンドを購入し、翌日値下がりしたらベアファンドを売却すれば利益が出ます。

もし翌日値上がりしたら、ベアファンドを追加購入することで平均単価を下げればよいのです。

これを繰り返していけば、リスクを小さくしたうえで利益を稼ぐことができます。

注意点は、『十分な資力があること』と、『ファンドの満期が長いものにすること』の2点です。

1点目の『十分な資力があること』は、途中で追加購入できるだけのキャッシュが無くなると先ほどの戦略が手詰まりになってしまいます。

これを防ぐために、当初の投資資金は極力小さなポーションにして、連続で値上がり・値下がりするリスクに備えることが重要です。

ただ、あまりに投資資金が小さいと稼げる利ザヤも小さくなるので、ここはトレードオフの関係にあります。

2点目の『ファンドの満期が長いものにすること』は、塩漬けにせざるを得ない万一の場合に、損切りしなければならないリスクを回避するということです。

ブルファンドやベアファンドは、それぞれ満期が設定されている投資信託がほとんどです。

実は微妙にどれも満期が異なっており、購入する場合にはレバレッジの倍数や信託報酬率等よりも、満期が極力長いものを選んだ方が賢明だと思います。

次回に続きます。

現役銀行員の僕『2022年3月は、念願だったロレックスのスカイドゥエラーを正規店で購入することができました。売却する…