現役銀行員がアーリーリタイアを目指します

現役銀行員が高い給与水準を武器にFIREを目指す企画、第21回です。

これらの記事でも書いた通り、我が家の世帯年収はかなり高く、貯蓄も随分積みげてきました。

これもひとえに給与水準の高い銀行員勤めと、ある程度の倹約生活をコツコツと積み重ねてきた結果です。

ダブルインカム×高収入×倹約⇒資産残高拡大⇒FIREという方式ですね。

僕『銀行員は給料もいいし、金融庁の目も厳しいから残業の規制もあって守られてるし、そんなにすぐつぶれるような会社でもな…

なかなか資産残高が伸びないサラリーマン『毎月頑張って働いて給料の一部を貯蓄に回しているけど、食費や住宅ローンもあって…

2022年の目標は、年末で総資産6,000万円です。

2021年末対比で+1,000万円なので、月あたり約80万円純増と結構高いハードルですが頑張ろうと思います。

現在の僕単独の年間支出は約400万円ですが、FIREを目指す上では保守的に500万円と仮定します。

利回り5%で運用できたと仮定しましょう。

資産1.25億円あれば、約20%の税引き後4%の利回りで年間500万円の不労所得を獲得。

不労所得と年間支出が均衡すれば働く必要がなくなるというわけです。

現在の年間の給与手取りが約900万円。

それに加えて、現在では駐車場経営による収入が税引後ベースで年間約120万円、ブログ収入が年間約10万円あります。

ETFによる配当金が税引後ベースで年間約240万円(約6%)あります。

従って、手元に入ってくる金額は年間で合計約1,270万円となります。

一方で(僕個人の)現在における年間の支出はざっくり400万円。

差し引きで年間約870万円を貯蓄・投資に回すことができます。

かなりの額を毎年積み増ししていける計算になり、仮にFIRE後の年間支出額を保守的に500万円とみても、そこまで長い時間はかからないと考えています。

詳細は次の通りです。

駐車場、ブログ運営、ETF配当の合計で税引後ベース年間約370万円の副収入となるため、埋め合わせなくてはならない支出額は年間500万円から370万円を差し引いた130万円となります。

しかし、そのうち240万円は既に保有している資産から生み出されるものなので、ダブルカウントを避けるため、埋め合わせが必要な支出額は370万円となります。

370万円を叩き出すために必要な資産は、税引き後利回りを6%と仮定すると、370万円÷6%=6,200万円となります。

従って実質的なFIREまでの距離は、6,200万円−5,600万円=600万円となります。

年間貯蓄額が約800万円ですから、600万円÷800万円=9ヶ月でFIRE達成となります。

しかし、総資産の全てを投資に突っ込むわけにもいきません。

手元流動性確保の観点から、1,000万円くらいは現金で担保しておきたい想いがあります。

従って、実質的には600万円+1,000万円=1,600万円がFIREまでの残りの道のりであり、年間の貯蓄額約800万円を踏まえると1,600万円÷800万円=2年となります。

本当に、本当にFIRE達成まで近いところに来ています。

今月の状況

収支のフローと、バランスシートの断面です。

✔ 収支

前月=2022年3月末時点では以下の通りの状況でした。

現役銀行員の僕『2022年2月は、ロシアによるウクライナ侵略による地政学リスクの高まりと、原油高による実物経済への影…

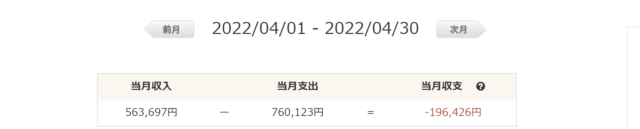

2022年4月の収支は以下の通りです。

2022年4月の総収入は約56万円でした。

銀行員の給与水準は高く、これこそFIREの原動力・推進力の中心です。

忙しく働いているサラリーマン『こんなに働いてるのに年収は低いしボーナスもあまり出ない。コロナで仕事も減ってるし・・・…

ちなみに、上記のピクチャはマネーフォワードというアプリのスクショなのですが、ETFの配当金や投資信託の売買による利益は収入にカウントされません。

SBI証券の仕様なのかマネーフォワードの仕様なのか微妙なところですが、対応を検討してもらえるとありがたいなと思っています。

配当金と投資信託譲渡利益も含めると、総収入は以下の通りです。

うち、配当:約12万円

うち、譲渡益:約18万円

続いて支出です。月末までのほぼ実績額です。

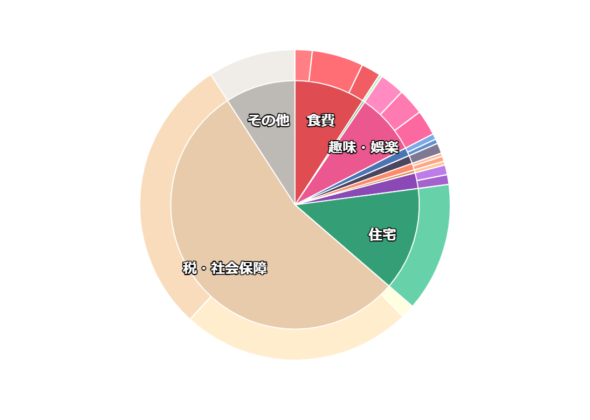

今月の支出の内訳は以下のイメージです。

冒頭で述べた通り、税金が過半数を占めています。

駐車場経営による副収入に係る確定申告納税が約18万円、保有する土地の固定資産税が約21万円かかりました。

今年は、遂に青色申告を税務署に提出したので、前者の副収入に係る確定申告納税については、来年から税額控除でかなり納税額を抑えられる見込みです。

以上、収入と支出の差額は10万円程度となりました。

あまり意味のない数字ではありますが、貯蓄率の観点でいうと、10万円÷86万円=約12%ほどとなります。

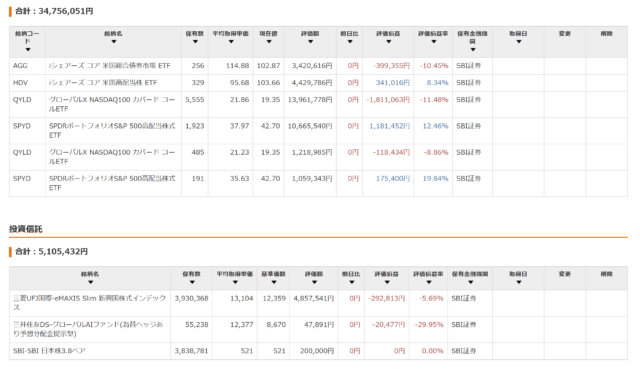

✔ バランスシート

現金1,563万円のうち、ロレックス900万円が含まれますので、実質的な投資残高は以下の通りとなります。

投信:511万円

年金:216万円

時計:900万円

合計:5,103万円

総資産が約5,780万円ですので、投資割合は5,103万円÷5,780万円=約88%となります。

3月に購入したロレックスのスカイドゥエラーの定価約170万円の引き落としがまだ来てないので、実質的な総資産は5,600万円程度です。

株式と投資信託の詳細は以下の通りです。

(微妙に違う時点のスクショになってしまいました…)

3月から引き続き、数百万円の遊休資金を使って、ブル・ベアファンドの買った売ったを繰り返して小銭稼ぎをしています。

先月のFIRE日記でもご紹介した通り、十分な余裕資金の範囲内で値動きによる利益をとるのは非常に合理的な戦略だと思っています。

予想に反して連騰・続落を数日繰り返してしまった場合に備え、満期の長い銘柄に絞って投資することをオススメします。

毎月1,000ドルくらいの配当が入るようになってきたので、毎月50株くらいQYLDを追加購入しています。

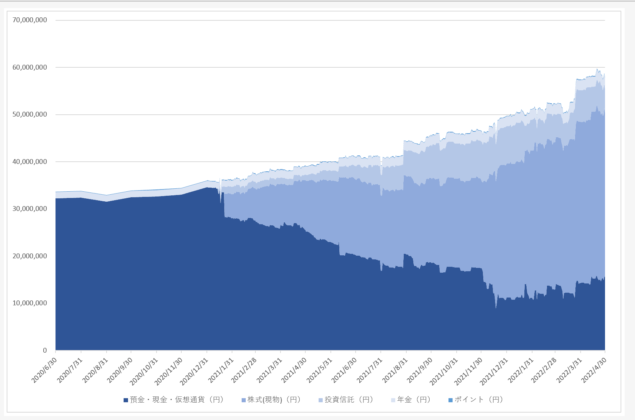

✔ 資産残高

6,000万円にワンタッチする瞬間がありました。

円安がかなり進行しているので、米国高配当ETFの円ベースの価値が上がっており、株高の場面では総資産が上ブレ、株安の場面では総資産が下ブレ、の繰り返しになっています。

米国高配当ETFはいずれにしても売買を繰り返すつもりはないので、あまり価格の乱高下を気にしてはいません。

日経平均株価の乱高下は、ブル・ベアファンドの売買戦略にマッチするので、むしろ歓迎です。

✔ 円安の恩恵とデメリット

円安が進行しています。

4月には、一時20年ぶりとなる1ドル=130円台に突入しました。

僕のポートフォリオの大部分は米国高配当ETFなので、円安はフォローの風です。

1,000ドルの株式を保有していたとして、1ドル=100円であれば1,000ドル×100円=100,000円分の価値となりますが、1ドル=130円であれば1,000ドル×130円=130,000円分の価値となります。

よって、ドル建て資産を保有する方にとっては、資産が勝手に増えていく局面と言えるでしょう。

僕も、SPYDやQYLDの多くを購入した時は、1ドル=110円未満の時代だったので、そこから考えると為替だけで2割以上設けている(実際に売却はしていないので評価益でしかありませんが)ことになります。

しかし、円安はメリットだけではありません。

特に、物価面でデメリットを被る可能性が大きいと思われます。

日本は多くのモノを国外から仕入れています。

その時に使われる資金は大抵の場合ドルです。

従って、企業が国外から仕入れる際に為替が円安になっていると、仕入れ価格が円ベースでは跳ね上がることになります。

仕入れ価格が上がると販売価格を据え置きにしておける範囲は限定的です。

近いうちに販売価格に直結し、国内で売られる輸入品の多くが値上げせざるを得なくなってくるでしょう。

身近なもので言えば肉や穀物などの食料品、さらに原油や石炭などのエネルギー関連、医療器具や半導体など、多種多様なものを海外に頼って生活しています。

これらが値上がりすると支出も自ずと増えることになるので、円ベースにおける総資産の増加(または配当の増加)と相殺されてしまう可能性が高いのです。

僕は幸運にも米ドル建てETFを大量に保有しているので円安のデメリットを受けることは限定的だと思いますが、世の中で米国投資をしている人の割合はまだまだ少数と言わざるを得ません。

その方々にとっては、円安は対岸の火事ではないのです。

今の為替水準が果たして買い時かどうかは、僕はプロではないのでわかりません。

ただ、資産とリスクの分散の観点で、一定の額は国外にも振り分けた方が賢明だと思います。

次回に続きます。

現役銀行員の僕『2022年5月は、米国株式市場の軟調と円高の進行によって、資産残高が大きく目減りすることになりました…