現役銀行員がアーリーリタイアを目指します

現役銀行員が高い給与水準を武器にFIREを目指す企画、第31回です。

これらの記事でも書いた通り、我が家の世帯年収はかなり高く、貯蓄も随分積みげてきました。

これもひとえに給与水準の高い銀行員勤めと、ある程度の倹約生活をコツコツと積み重ねてきた結果です。

ダブルインカム×高収入×倹約⇒資産残高拡大⇒FIREという方式ですね。

僕『銀行員は給料もいいし、金融庁の目も厳しいから残業の規制もあって守られてるし、そんなにすぐつぶれるような会社でもな…

なかなか資産残高が伸びないサラリーマン『毎月頑張って働いて給料の一部を貯蓄に回しているけど、食費や住宅ローンもあって…

2023年は途中で銀行員を辞めてサイドFIREすることになります。

給与水準は下がりますので、ここからは総資産をべらぼうに増やしていくことは難しいですが、副収入や配当も含めるとまだまだ伸びしろはあるかなと思っており、2023年末は7,000万円を目標にしたいと思います。

今月の状況

収支のフローと、バランスシートの断面です。

✔ 収支

前月=2023年1月末時点では以下の通りの状況でした。

現役銀行員の僕『2022年1月は、転職先の内定を獲得したこともあって退職手続きと入社手続きに追われる毎日となりました…

2023年2月の収支は以下の通りです。

2023年2月の総収入は約56万円でした。

やはり銀行員の給与水準は高く、これこそFIREの原動力・推進力の中心です。

忙しく働いているサラリーマン『こんなに働いてるのに年収は低いしボーナスもあまり出ない。コロナで仕事も減ってるし・・・…

ちなみに、上記のピクチャはマネーフォワードというアプリのスクショなのですが、ETFの配当金や投資信託の売買による利益は収入にカウントされません。

配当金と投資信託譲渡利益も含めると、総収入は以下の通りです。

うち、給料等:約57万円(税引後)

うち、配当:約20万円(税引後)

うち、譲渡益:約0万円(税引後)

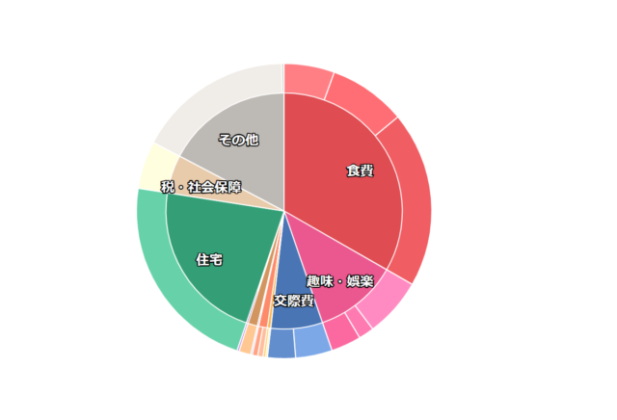

続いて支出です。月末までのほぼ実績額です。

新型コロナウイルスもいよいよ終盤戦に差し掛かっており、マスクの着用も義務から推奨に移りつつあります。

リアルの飲み会も開催されることが多くなり、交際費や食費の支出が増えてきました。

また、先月冒頭でも述べた通り、電子書籍での漫画大人買いにハマっており、趣味・娯楽の支出も増えています。

以上、収入と支出の差額は31万円程度となりました。

あまり意味のない数字ではありますが、貯蓄率の観点でいうと、31万円÷77万円=約40%ほどとなります。

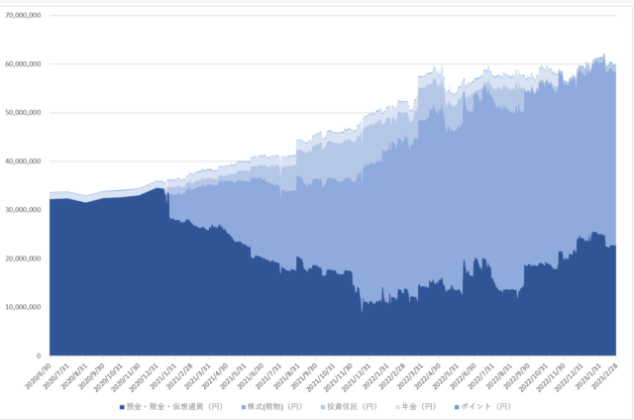

✔ バランスシート

2022年12月に購入したロレックス(デイトナオイフレ)のクレジットカード引き落とし約200万円が決済されたので、総資産額は先月末対比でかなり減少となりました。

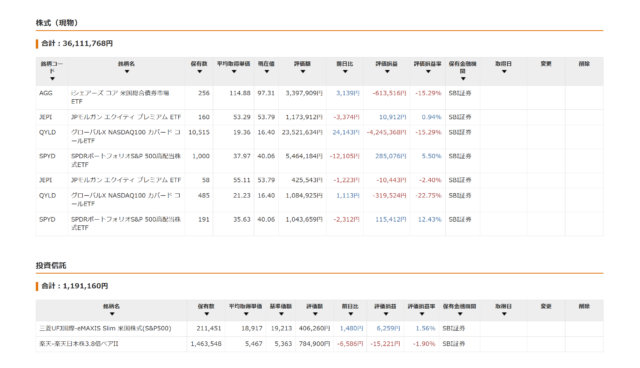

株価も、特に米国はどっちつかずの展開でしたが、為替が円安方向に進んだので投資残高は微増です。

日本株ブル・ベアファンドの売り買いで売買益を狙っているポジションについては、日本株が上昇一辺倒だったのでベアを買い増すことしかできず、なかなか利益確定売りの場面が訪れませんでした。

総資産が6,011万円ですので、投資割合は(3,611万円+119万円)÷6,011万円=約62%となります。

株式と投資信託の詳細は以下の通りです。

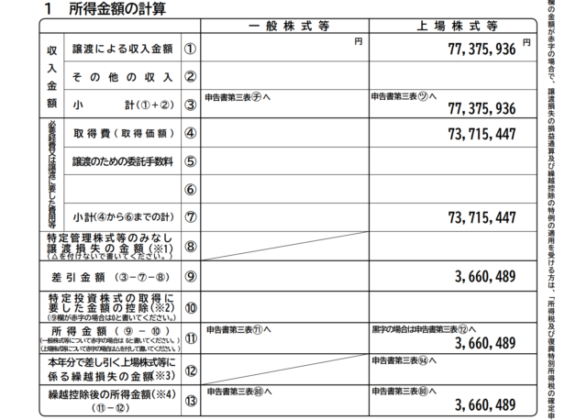

2月は確定申告のシーズンです。

2022年の米国ETFによる配当は約300万円で、そのうち米国源泉徴収額(外国税額)は約22万円でした。

その年の給与等所得税額との比較感で変わっては来ますが、僕の場合はほぼ全額を還付できることになりました。

3月にはふるさと納税の確定申告による還付と合わせて、約30万円強が手元に戻ってくると思います。

ちなみに、株式譲渡損益と配当については特定口座の源泉徴収ありを選択していると20%(外国株式の場合は約30%)が控除され、給与所得等との合算総合課税の対象にはなりません。

従って、給与所得がどんなに上がっても、株式譲渡損益と配当は20%の税金で済むわけです。

ただ、その他の事由(ふるさと納税や不動産所得がある場合等)で確定申告をする場合には、株式譲渡損益や配当についても『申告分離課税』か『総合課税』の選択をしたうえで所得額の申告が必要になります。

この時、給与所得がすごく低い場合には『総合課税』をした方が税制メリットがあることもあり得ますが、基本的には『申告分離課税』を選択し、確定申告はするけれど株式譲渡損益と配当については20%の税率を維持するほうが得策となるケースが多いようです。

僕の場合、2022年の米国ETFの配当額は税引き前で300万円ほどでしたが、日本株ブル・ベアファンドの売買譲渡損益は約360万円もありました。

購入総額はなんと7,371万円!

塵も積もれば山となる、とはこのことですね。

✔ 資産残高

先ほども述べた通り、ロレックスの決済がきたので総資産は6,000万円程度まで下落しています。

2023年末の目標は7,000万円としていますが、年の途中で銀行員を辞めて給与が減るため、少し厳しい戦いになると思います。

複利の威力がどこまで発揮されるかにかかってくるでしょう。

✔ 退職金について

あと少しで銀行員人生にもピリオドを打ちます。

退職の手続きは人生で二度目になりますが、手続きをしていると『日本の給与の概念は狂ってるな』と思うことがあります。

それが退職金制度です。

賞与も同じ概念がありますが、退職金も『給与の後払い』的な位置づけという建前になっています。

給与を上乗せして払ってしまうと、課せられる税金も高くなるし、何よりも老後の生活費を自然体で蓄えることが出来るから、というのが表向きな理由となっています。

しかし、日本企業の多くは、自己都合で退職した場合には退職金の受け取り額が、額面×●%と減額されるケースがほとんどです。

僕はメガバンクを2つ経験していますが、どちらも最低20年程度勤続しないと額面満額の受け取りは出来ず、5年程度だと掛け目半分くらいに叩き落されます。

これは、企業側からすると『長く勤めてほしいから』という想いの現れなのかもしれませんが、『給与の後払い』という性質を鑑みると非常に不合理な制度だと言わざるを得ません。

メガバンクに限らずこうした制度を導入している企業が多いのは、『終身雇用制』を維持するために必要な措置なのかもしれませんが、人材の流動化が進む中で時代に逆行していると思わずにはいられません。

僕が短期で転職を繰り返し、結果的に手取りの退職金が目減りするからというポジショントーク的な面もなくはないですが、日本の国力を底上げするのに根本的に不適当だなと感じます。

出来る人間はより高い給与や地位を求めて転職しやすくし、そういう人材に高い給与を提示することで高い質の人員構成とすることを後押しする仕組みにしなければ、不幸な人間を多く生み出すだけだと思います。

次回に続きます。

現役銀行員の僕『2022年3月は、シリコンバレー銀行の破綻を契機に金融セクターの信用不安が拡大。株価は乱高下を繰り返…