現役銀行員がアーリーリタイアを目指します

現役銀行員が高い給与水準を武器にFIREを目指す企画、第28回です。

これらの記事でも書いた通り、我が家の世帯年収はかなり高く、貯蓄も随分積みげてきました。

これもひとえに給与水準の高い銀行員勤めと、ある程度の倹約生活をコツコツと積み重ねてきた結果です。

ダブルインカム×高収入×倹約⇒資産残高拡大⇒FIREという方式ですね。

僕『銀行員は給料もいいし、金融庁の目も厳しいから残業の規制もあって守られてるし、そんなにすぐつぶれるような会社でもな…

なかなか資産残高が伸びないサラリーマン『毎月頑張って働いて給料の一部を貯蓄に回しているけど、食費や住宅ローンもあって…

2022年の目標は、年末で総資産6,000万円です。

2021年末対比で+1,000万円なので、月あたり約80万円純増と結構高いハードルですが頑張ろうと思います。

今月の状況

収支のフローと、バランスシートの断面です。

✔ 収支

前月=2022年10月末時点では以下の通りの状況でした。

現役銀行員の僕『2022年10月は、米国の株安に歯止めがかかり始め、復調の兆しを見せ始めました。依然として米国金利先…

2022年11月の収支は以下の通りです。

2022年11月の総収入は約59万円でした。

珍しく副業等の別収入や飲み会の幹事で立替払いが発生しなかったので、ほぼ給与のみです。

やはり銀行員の給与水準は高く、これこそFIREの原動力・推進力の中心です。

忙しく働いているサラリーマン『こんなに働いてるのに年収は低いしボーナスもあまり出ない。コロナで仕事も減ってるし・・・…

ちなみに、上記のピクチャはマネーフォワードというアプリのスクショなのですが、ETFの配当金や投資信託の売買による利益は収入にカウントされません。

SBI証券の仕様なのかマネーフォワードの仕様なのかわかりませんが、対応を検討してもらえるとありがたいなと思っています。

配当金と投資信託譲渡利益も含めると、総収入は以下の通りです。

今月は日本株の値動きが少なく、譲渡益を得るのは難しい展開となりました。

うち、配当:約19万円(税引後)

うち、譲渡益:約2万円(税引後)

続いて支出です。月末までのほぼ実績額です。

おおよそ平均的な金額といえるでしょう。

今月の支出の内訳は以下のイメージです。

以上、収入と支出の差額は38万円程度となりました。

あまり意味のない数字ではありますが、貯蓄率の観点でいうと、38万円÷80万円=約47%ほどとなります。

✔ バランスシート

現金1,975万円のうち、ロレックス710万円が含まれますので、実質的な投資残高は以下の通りとなります。

(※先月まで年金が別建てになってましたが、後述の通りマネーフォワードのアプリを変更したことで現金に含めて計算されることになりました。)

投信:55万円

時計:710万円

合計:3,926万円

総資産が5,664万円ですので、投資割合は3,926万円÷5,664万円=約69%となります。

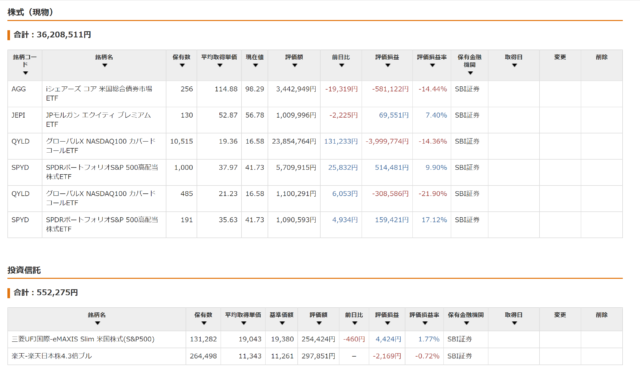

株式と投資信託の詳細は以下の通りです。

11月の日経平均は小幅な値動きに留まっていたので、ベアファンド買い→株価値下がりで売り→ブルファンド買い→株価値上がりで売り→以下繰り返し、を続けていました。

僕の場合、連騰や続落に備えて10万円からブル・ベアファンドのポジションを持ち始めるようにしているのですが、すぐに逆の値動きで利益確定局面が来てしまったので、あまり大きなロットの約定にはなりませんでした。

小銭稼ぎを細かく繰り返す感じで、精神衛生上はOKな一方、脳汁ブシャーな展開にはなりにくかったですね。

引き続き遊休資産を使ってブル・ベアファンドの買った売ったを続けて譲渡益を稼いでいこうと思います。

QYLDもNASDAQも引き続き冴えない展開が続いています。

まぁ今更ジタバタして狼狽売りするつもりもないので引き続き保有して配当をチャリチャリ稼ぎたいと思います。

毎月1,500ドルくらいは入ってくるので、それをJEPIに突っ込んでいます。

11月は10月に比べて1割程度も円高に振れたとは言え、去年に比べればまだまだ円安の水準なので、追加でドルを購入してまで米国ETFを買い増すことはしませんが、ドルで受け取った配当金の範囲内で少しづつ追加購入していっています。

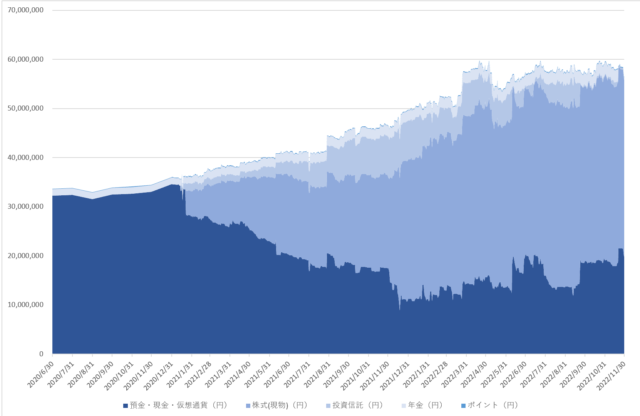

✔ 資産残高

冒頭でも述べた通り、円高・株安・ロレックス安のトリプルショックで、総資産は一気に下落しました。

12月はETFの配当、賞与、給与。年末調整で入金が多く見込めるとは言え、目標にしていた6,000万円の水準はかなり厳しくなってきました。

✔ マネーフォワードが改悪!対策は?

【重要なお知らせ】当社サービス『マネーフォワード ME』は、2022年12月7日(月)より、無料会員の連携上限数を4件に変更することをお知らせします。変更の背景、今後のサービス提供および開発について以下よりご確認いただけます。何卒ご理解賜りますようお願い申し上げます。https://t.co/9TWn6A4KUd pic.twitter.com/mNR6AF1TKr

— マネーフォワード (@moneyforward) November 7, 2022

僕の愛用していたマネーフォワードのアプリが、12月7日から改悪されることになりました。

それまでは無料会員でも10件まで連携が可能だったところが、4件までに激減されます。

銀行口座やクレジットカードを複数運用する僕にとって、かなり手痛いものとなりました。

対策としては、月額500円払って有料会員になる、ということがまず挙げられます。

有料会員になると、連携先の更新も一括で行えるようになるし、資産残高推移等の有料会員限定コンテンツを使うこともできるし、余計な広告を見ることも無くなります。

ただ、年間で6,000円の出費は結構痛い…

ということで、今まで通り10件の連携先を維持しつつ、無料で扱えるアプリが無いか探したところ、ありました。

それがマネーフォワード for 住信SBIネット銀行です。

マネーフォワード for 住信SBIネット銀行は、だれでも簡単に続けられる自動の家計簿です。お使いの銀行・クレジットカー…

このアプリ、マネーフォワードと何ら変わりはありません。

ただ、マネーフォワードの改悪の影響が、マネーフォワード for 住信SBIネット銀行には及んでいないのです。

再度連携先を登録しなおす面倒くささはありましたが、引き続き無料で10件まで連携できるメリットは大きいので、こちらに乗り換えることにしました。

✔ FIREまでの道のり

現在の僕のポートフォリオは、QYLDを中心に約3,621万円相当の金額になっています。

利回りは税引き前で約8%、税引き後で約6%となります。

その他にロレックスが一部投資的性質を持ちますが、これらは値上がり益は期待できるものの配当は生み出しません。

従って、純粋に配当だけで言うと、年間3,621万円×6%=217万円が手元に入ってくることになります。

また、駐車場経営で年間140万円(税引前)が入ってきて、今年に青色申告をしたことから当該収入に係る税金はほぼゼロにできる見込みです。

株式配当と駐車場経営による年間の収入は、合計で357万円(税引後)となります。

僕単独の、FIREを目指す上での年間支出額を保守的に500万円と仮定します。

先ほどの357万円との差額143万円を生み出せれば、FIRE達成です。

143万円を株式投資で生み出すためには、現在のポートフォリオの利回りを前提とすれば、143万円÷6%=2,383万円を追加で投資につぎ込む必要があります。

今現在キャッシュは約1,265万円ほどありますので、あと残りは1,118万円となります。

ただ、手元流動性として生活費の3年分は確保しておきたいので、500万円×3年=1,500万円を上乗せする必要があると考えています。

よって、今から追加で貯める(投資する)べき金額は1,118万円+1,500万円=2,618万円となります。

年間の貯蓄可能資金が約900万円ほどあるので、単純計算で3年弱ほどかかります。

仮にロレックスを売却したとすれば、足らず米は2,618万円-710万円=1,908万円ですので、単純計算で2年強ほどで済みます

(ロレックスFIREとでも言いましょうか)。

一方で、最近は完全リタイアを目指そうとすると、どうしても不確定要素が多いなという感じもしてきました。

例えば円高や株安、配当金の減少など、想定外の事象が起きたときに完全リタイアしていると身動きが取れません。

子供の教育資金も私立に行ったり海外留学をしたりとなってくれば想定以上の金額をつぎ込む必要が出てきます。

サイドFIRE(趣味のレベルで適度に就業しつつ、余暇も充実させる)のほうが現実的という想いも出てきています。

その辺りについていろいろと思考を巡らせていますので、進捗があり次第お伝えしたいと思います。

次回に続きます。

現役銀行員の僕『2022年12月は、日銀がまさかまさかの政策金利引き上げを発表し、マーケットの金利は軒並み上昇し株安…